| سهامدار/دارنده | سهم | درصد | تغییر |

|---|---|---|---|

| شركت گروه پتروشيمي تابان فردا-سهامي عام- |

2 B

|

39.010 | 0 |

| شركت سرمايه گذاري نفت وگازوپتروشيمي تامين-س.ع |

1 B

|

18.570 | 0 |

| شركت.س.صندوق بازنشستگي كشوري-سهامي عام- |

763 M

|

12.710 | 0 |

| موسسه صندوق بازنشستگي،وظيفه،ازكارافتادگي وپ |

625 M

|

10.410 | 0 |

| شركت پتروشيمي فن آوران-سهامي عام- |

260 M

|

4.320 | 0 |

| شركت سرمايه گذاري آتيه صبا-سهامي خاص- |

216 M

|

3.600 | 0 |

| شركت سرمايه گذاري خوارزمي-سهامي عام- |

60 M

|

1.000 | 0 |

شما هیچ موردی در سبد خرید خود ندارید

تحلیل جامع نماد شخارک در بورس ایران

شركت پتروشيمي خارك در ابتدا تحت عنوان شركت سهامي شيميايي خارك در سال 1344 تاسيس و در سال 1348 به بهره برداري رسيد. شرکت در دیماه ۱۳۷۷ در سازمان بورس و اوراق بهادار پذیرفته شد.

به گزارش کافه سیلور، شركت پتروشيمي خارك به منظور بازيافت پروپان ، بوتان ، نفتا و گوگرد از گازهاي استحصالي چاههاي حوزه نفتي فلات قاره ايران با مشاركت پنجاه – پنجاه بين شركت ملي صنايع پتروشيمي و شركت آمريكايي AMOCO و با سرمايه اي معادل 900 ميليون ريال در سال 1344 تاسيس و در سال 1348 به بهره برداري رسيد.

پتروشیمی خارك با اتکا به نیم قرن تجربه در صنعت پتروشیمی،محصولات با کیفیت ، موقعیت ویژه جغرافیایی و جذابیت برای سرمایه گذاری، قصد دارد با گسترش حیطه تولیدی ، عملیاتی مرحله ای فعالیت ها و افزایش سهم بازار محصولات، ضمن حضور مستمر در زنجیره ارزش افزای مشتریان ، پاسخگوی متوازن انتطارات ذینفعان باشد.

نماد شخارک در صنعت محصولات شیمیایی فعال است و در بورس ثبت نماد شده است. شخارک جزو شرکت های خیلی بزرگ بازار سرمایه می باشد که از لحاظ ارزش شرکت در رتبه 13 گروه خودش و در رتبه 38 کل بازار قرار دارد.

حضور در بازار بورس و اوراق بهادار و کسب درآمد از نمادهای بورسی و شاخص ساز بازار سرمایه امکانپذیر است به شرطی که با تحلیلی جامع از اطلاعات آماری نمادها و چگونگی استفاده از نوسان بازار سهام و شناخت شاخص هایی که برای فعالان بازار بورس اهمیت دارد، به همراه مشورت با خبرگان اهل فن بورس، اقدام به فعالیت در بورس ایران کنید.

معرفی و تاریخچه شرکت پتروشیمی خارک

شركت پتروشيمي خارك در ابتدا تحت عنوان شركت سهامي شيميايي خارك به منظور بازيافت پروپان ، بوتان ، نفتا و گوگرد از گازهاي استحصالي چاههاي حوزه نفتي فلات قاره ايران با مشاركت پنجاه – پنجاه بين شركت ملي صنايع پتروشيمي و شركت آمريكايي AMOCO و با سرمايه اي معادل 900 ميليون ريال در سال 1344 تاسيس و در سال 1348 به بهره برداري رسيد .

علاوه بر اين در سال 1373 به منظور جلوگيري از سوختن گازهاي سبك توليد شده در فرآيند مجتمع و تبديل آن به فرآورده هاي با ارزش افزوده و حركت هر چه بيشتر به سمت خودكفايي و قطع وابستگي و افزايش صادرات و همچنين در جهت انتقال تكنولوژي ، ايجاد افزايش درآمد ارزي ، كاهش آلودگي محيط زيست و اشتغال در منطقه ، طرح احداث واحد متانول خارگ نيز آغاز و با فن آوري توليد و مهندسي پايه شركت لورگي ( LURGI ) آلمان و با سرمايه گذاري ارزي 5/149 ميليون دلار و 5/465 ميليارد ريال در زميني به مساحت 24 هكتار احداث و در سال 1378 به بهره برداري رسيد . خوراك اين مجتمع گازهاي ترش همراه استحصال شده از استخراج نفت مناطق دريايي و خشكي شامل هيدروكربن هاي سنگين و تركيبات گوگردي مي باشد.

تا سال 1404 ، پتروشیمی خارک با هوشمندی و خلاقیت به شركت تولیدی – بازرگانی و یکی از سه قطب برتر عرضه متانول در منطقه تبدیل می گردد.

پتروشیمی خارگ با انتخاب مشتریان و گسترش مرحله ای حیطه جغرافیایی فعالیت خود و همسویی و مشارکت کارکنان یکی از سه قطب برتر عرضه متانول در منطقه با تکیه بر ارزش های مشترک ((توسعه مستمر، ارتقای نظام سازمانی، مشتری مداری و مسئولیت اجتماعی)) باشیم.

پتروشیمی خارك با اتکا به نیم قرن تجربه در صنعت پتروشیمی،محصولات با کیفیت ، موقعیت ویژه جغرافیایی و جذابیت برای سرمایه گذاری، قصد دارد با گسترش حیطه تولیدی ، عملیاتی مرحله ای فعالیت ها و افزایش سهم بازار محصولات، ضمن حضور مستمر در زنجیره ارزش افزای مشتریان ، پاسخگوی متوازن انتطارات ذینفعان باشد.

ریسک تجاری: در شرایط فعلی، با توجه به توان تولید در داخل و خارج از کشور و بازار جهانی مصرف، ریسک تجاری قابل ملاحظه ای وجود ندارد. ریسک نوسانات نرخ ارز: هر نوع تغییر در نزخ ارز، مستقیما در مبلغ درآمد فروش محصولات صادراتی، خرید مواد اولیه (گاز خوراک) و اقلام تدارکاتی شرکت اثرگذار خواهد بود. ریسک سیاسی و بین الملل: هرگونه تغییرات احتمالی بین المللی در ارتباط با حمل محصولات، یا تغییر مقررات دولتی و سایر مواد غیر قابل پیش بینی بر تولید، صادرات و سودآوری شرکت تاثیر مستقیم خواهد داشت.

موضوع فعالیت شرکت پتروشیمی خارک

احداث، راه اندازی و بهره برداری کارخانجات صنعتی به منظور تولید، بازاریابی و فروش محصولات پتروشیمی مانند گوگرد، بوتان، پروپان و مواد نفتی سنگین تر، متانول و هر نوع مواد حلقوی نفتی یا خطی یا هر نوع ماده شیمیایی مشابه.

ترکیب و اعضای هیئت مدیره شخارک

افخم زرواني (مجتمع صنعتي نفت و گاز صبا جم کنگان) رئیس هیئت مدیره، غلامرضا اميرشقاقي (توسعه نفت و گاز صبا کارون) نایب رئیس هیئت مدیره، حسين قضاوي (تلاش گستران آينده) عضو هیئت مدیره، محسن حقيقي (ارزش آفرينان تجارت صبا) عضو هیئت مدیره، هادي سطوتي پيرايش (سرمايه گذاري نفت و گاز و پتروشيمي تامين) عضو هیئت مدیره.

سهامداران نماد شخارک

تحلیل تکنیکال نماد شخارک

- حجم معاملات امروز به میزان 3.5 برابر بیشتر از حجم مبنا بوده است.

- حجم معاملات امروز به میزان 2.25 برابر بیشتر از میانگین حجم پنج روزه بوده است.

- حجم معاملات امروز 3.54 برابر بیشتر از میانگین حجم بیست و یک روزه بوده است.

- طی معاملات امروز، به اندازه 4.12 برابر میانگین حجم صد روزه، سهام بین خریداران و فروشندگان مبادله شده است.

- اندیکاتور RSI عدد 66.97 را نشان میدهد که در محدوده میانی است و نشانه ای از اشباع خرید یا اشباع فروش در آن یافت نمیشود.

- اندیکاتور MFI روی عدد 60.87 ایستاده است که در منطقه متعادل است و هیچ نشانه ای مبنی بر ورود یا خروج از آن برداشت نمیشود.

- اندیکاتور MACD امروز، سیگنال خرید صادر کرده است.

- اندیکاتور Bollinger قبلا سیگنال خرید داده است و همچنان در وضعیت خرید است.

- توصیه میانگین های متحرک ۸ و ۲۱ روزه به افرادی که سهم شخارک را قبلا خریده اند، نگه داری سهم تا تغییر وضعیت بعدی است.

- میانگین های متحرک ۵ و ۵۵ روزه قبلا سیگنال خرید داده است و همچنان در وضعیت خرید است.

- میانگین های متحرک ۵۵ و ۲۰۰ روزه قبلا سیگنال خرید داده است و همچنان در وضعیت خرید است.

- توصیه اندیکاتورهای تنکنسن و کیجونسن به افرادی که سهم شخارک را قبلا خریده اند، نگه داری سهم تا تغییر وضعیت بعدی است.

- ابر کومو قبلا سیگنال خرید داده است و همچنان در وضعیت خرید است.

- توصیه اندیکاتور Aroon به افرادی که سهم شخارک را قبلا خریده اند، نگه داری سهم تا تغییر وضعیت بعدی است.

- سیگنال خرید اندیکاتور Parabolic Sar قبلا صادر شده است و سیگنال این اندیکاتور همچنان، وضعیت خرید میباشد.

- سیگنال خرید اندیکاتور ADX قبلا صادر شده است و سیگنال این اندیکاتور همچنان، وضعیت خرید میباشد.

- استوکاستیک سیگنال فروش صادر کرده است.

- سیگنال Stochastic RSI در وضعیت فروش است.

- اندیکاتور عرضه و تقاضا عدد -0.1 را نشان میدهد که در محدوده میانی است و بیانگر عرضه و تقاضای تقریبا متعادل است.

- الگوی کندلی آخرین روز معاملاتی شخارک الگوی پوشا نزولی، کندل بازگشتی نزولی است.

تحلیل جامع و بنیادی نماد شخارک

- نسبت P/E شخارک برابر با عدد 10.22 است که نسبت به بسیاری از نمادها، خوب است و سهام داران میتوانند نسبت به دریافت سود نقدی بیشتر در پایان سال مالی اطمینان بیشتری داشته باشند.

- نسبت P/B شخارک برابر با عدد 6.65 است که نسبت به بسیاری از نمادها، خوب و دارای ارزش ذاتی خوبی برای خرید است.

- نسبت P/S شخارک برابر با عدد 5.82 است که نسبت به بسیاری از نمادها، خوب و جالب توجه است.

تابلوخوانی نماد شخارک

- در آخرین روز معاملاتی شاهد خروج پول هوشمند از سهم بوده ایم.

- پول هوشمند در سه روز گذشته معاملاتی از سهم خارج شده است.

- در معاملات ده روز گذشته معاملاتی پول هوشمند از سهم خارج شده است.

- در آخرین روز معاملاتی فروشندگان با قدرت بالاتر (-0.27) در حال فروش هستند.

- قدرت فروشندگان در سه روز معاملاتی گذشته -0.55 برابر خریداران بوده است.

- فروشندگان در ده روز معاملاتی گذشته با قدرت بیشتری نسبت به خریداران (-0.84) در حال فروش هستند.

- حقوقی در سه روز معاملاتی گذشته در حال فروش بوده است.

- طی ده روز معاملاتی گذشته، حقوقی ها در حال فروش و خروج از سهم هستند.

- در سی روز معاملاتی گذشته برآیند معاملات حقوقی خرید و حمایت از سهم بوده است.

- برآیند معاملات حقوقی در صد روز گذشته مثبت بوده است به این معنی که حقوقی در حال خرید و حمایت از سهم است.

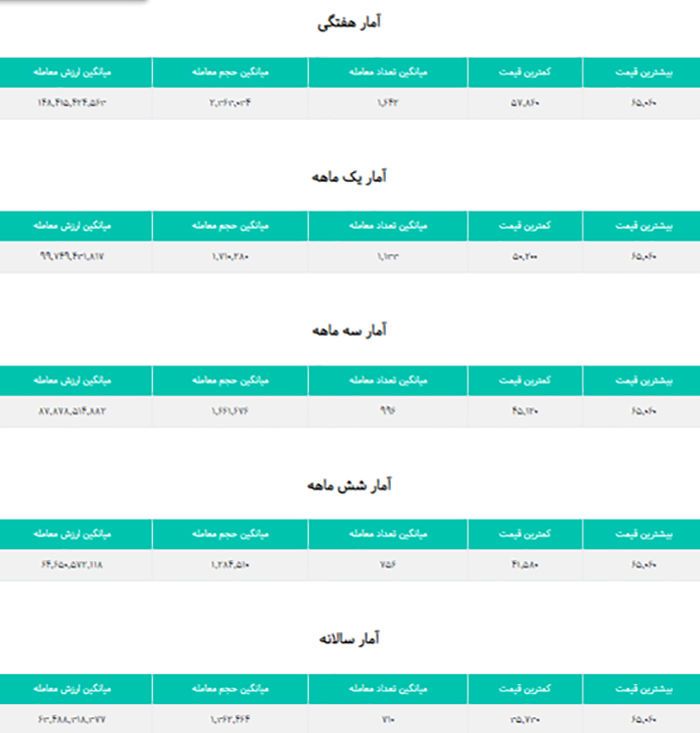

اطلاعات آماری مورد نیاز تحلیل جامع نماد شخارک در بورس ایران

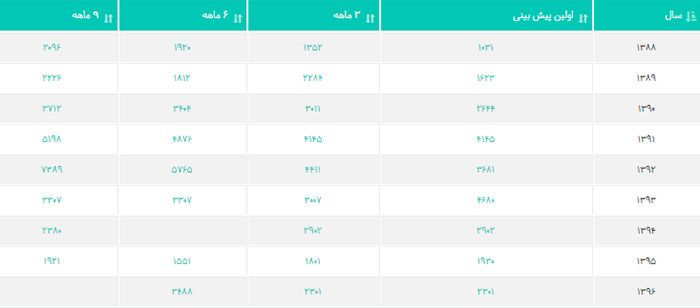

سود پیشبینی نماد شخارک

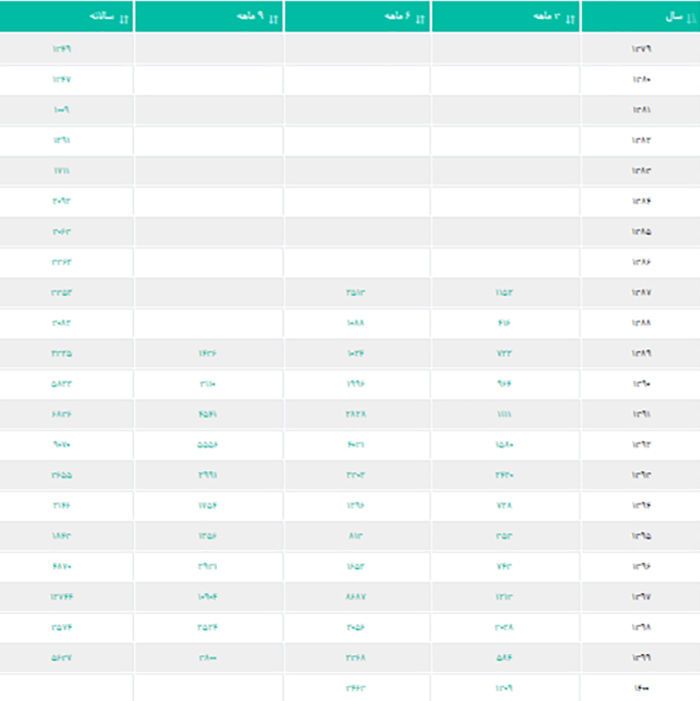

سود واقعی نماد شخارک

برای خرید تقره آنلاین به سایت کافه سیلور مراجعه کنید.